Nghị định 181/2025/NĐ-CP hướng dẫn Luật thuế GTGT có hiệu lực từ ngày 01/07/2025

1. Tổng quan về Nghị định 181/2025/NĐ-CP hướng dẫn Luật thuế GTGT

| Số ký hiệu | 181/2025/NĐ-CP |

| Ngày ban hành | 01-07-2025 |

| Ngày có hiệu lực | 01-07-2025 |

| Loại văn bản | Nghị định |

| Cơ quan ban hành | Chính phủ |

| Người ký | Hồ Đức Phớc |

| Trích yếu | Quy định chi tiết thi hành một số điều của Luật Thuế giá trị gia tăng |

| Tài liệu đính kèm |

(Nguồn: https://vanban.chinhphu.vn/)

Nghị định 181/2025/NĐ-CP gồm 4 chương và 40 điều với đối tượng áp dụng cụ thể như sau:

- Người nộp thuế quy định tại Điều 3 Nghị định này.

- Cơ quan quản lý thuế theo quy định của pháp luật về quản lý thuế.

- Các tổ chức, cá nhân khác có liên quan.

2. Những nội dung chính của Nghị định 181/2025/NĐ-CP

✅ Mua hàng từ 5 triệu trở lên phải có chứng từ thanh toán không dùng tiền mặt mới được khấu trừ thuế GTGT

Căn cứ theo quy định tại điều 26 của Nghị định 181/2025/NĐ-CP quy định về chứng từ thanh toán không dùng tiền mặt:

Điều 26. Chứng từ thanh toán không dùng tiền mặt

Cơ sở kinh doanh phải có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ 05 triệu đồng trở lên đã bao gồm thuế giá trị gia tăng. Trong đó:1. Chứng từ thanh toán không dùng tiền mặt là chứng từ chứng minh việc thanh toán không dùng tiền mặt theo quy định của Nghị định số 52/2024/NĐ-CP ngày 15 tháng 5 năm 2024 của Chính phủ về thanh toán không dùng tiền mặt, trừ các chứng từ bên mua nộp tiền mặt vào tài khoản của bên bán.

Như vậy, đối với hóa đơn khi mua hàng từ 5 triệu trở lên (đã bao gồm VAT) cần phải có chứng từ thanh toán không dùng tiền mặt mới được khấu trừ thuế GTGT.

Ngoài ra, theo quy định tại khoản 3 điều 26 Nghị định 181/2025/NĐ-CP, trường hợp mua hàng hóa, dịch vụ của một người nộp thuế có giá trị dưới 5 triệu đồng nhưng mua nhiều lần trong ngày có tổng giá trị từ 5 triệu trở lên thì chỉ khấu trừ thuế đối với trường hợp có chứng từ thanh toán không dùng tiền mặt.

✅ Các trường hợp đặc thù về điều kiện khấu trừ thuế GTGT

Căn cứ theo quy định tại điểm b khoản 2 Điều 14 Luật Thuế giá trị gia tăng 2024 quy định về điều kiện khấu trừ thuế GTGT đầu vào như sau:

b) Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào, trừ một số trường hợp đặc thù theo quy định của Chính phủ

Theo khoản 2 Nghị định 181/2025/NĐ-CP quy định về các trường hợp đặc thù được quy định tại điểm b khoản 2 điều 14 Luật thuế GTGT 2025 gồm:

- Trường hợp hàng hóa, dịch vụ mua vào theo phương thức thanh toán bù trừ giữa giá trị hàng hóa, dịch vụ mua vào với giá trị hàng hóa, dịch vụ bán ra, vay mượn hàng (được quy định cụ thể trong hợp đồng) thì phải có:

-

- Biên bản đối chiếu số liệu

- Xác nhận giữa hai bên về việc thanh toán bù trừ giữa hàng hóa, dịch vụ mua vào với hàng hóa, dịch vụ bán ra, vay mượn hàng.

- Trường hợp bù trừ công nợ qua bên thứ ba phải có biên bản bù trừ công nợ của ba bên làm căn cứ khấu trừ thuế.

- Trường hợp hàng hóa, dịch vụ mua vào theo phương thức bù trừ công nợ như vay, mượn tiền; cấn trừ công nợ qua bên thứ ba được quy định cụ thể trong hợp đồng thì phải có:

-

- Hợp đồng vay, mượn tiền dưới hình thức văn bản được lập trước đó

- Chứng từ chuyển tiền từ tài khoản của bên cho vay, cho mượn sang tài khoản của bên đi vay, đi mượn đối với khoản vay, mượn bằng tiền bao gồm cả trường hợp bù trừ giữa giá trị hàng hóa, dịch vụ mua vào với khoản tiền mà bên bán hỗ trợ cho bên mua, hoặc nhờ bên mua chi hộ.

- Trường hợp hàng hóa, dịch vụ mua vào được thanh toán uỷ quyền qua bên thứ ba thanh toán không dùng tiền mặt (bao gồm cả trường hợp bên bán yêu cầu bên mua thanh toán không dùng tiền mặt cho bên thứ ba do bên bán chỉ định) thì việc thanh toán theo uỷ quyền hoặc thanh toán cho bên thứ ba theo chỉ định của bên bán phải được quy định cụ thể trong hợp đồng dưới hình thức văn bản và bên thứ ba là một tổ chức hoặc thể nhân đang hoạt động theo quy định của pháp luật.

- Trường hợp hàng hóa, dịch vụ mua vào theo phương thức thanh toán tiền hàng hóa, dịch vụ bằng cổ phiếu, trái phiếu mà phương thức thanh toán này được quy định cụ thể trong hợp đồng thì phải có hợp đồng mua bán dưới hình thức văn bản được lập trước đó.

- Trường hợp sau khi thực hiện các hình thức thanh toán nêu tại điểm a, b, c và d khoản 2 Điều 26 Nghị định 181/2025/NĐ-CP mà phần giá trị còn lại được thanh toán bằng tiền có giá trị từ 05 triệu đồng trở lên thì chỉ được khấu trừ thuế đối với trường hợp có chứng từ thanh toán không dùng tiền mặt.

- Trường hợp hàng hóa, dịch vụ mua vào được thanh toán không dùng tiền mặt vào tài khoản của bên thứ ba mở tại Kho bạc Nhà nước để thực hiện cưỡng chế bằng biện pháp thu tiền, tài sản do tổ chức, cá nhân khác đang nắm giữ (theo Quyết định của cơ quan nhà nước có thẩm quyền) thì được khấu trừ thuế GTGT đầu vào xác định tương ứng với số tiền chuyển vào tài khoản của bên thứ ba mở tại Kho bạc Nhà nước.

- Đối với hàng hóa, dịch vụ mua trả chậm, trả góp có giá trị hàng hóa, dịch vụ mua từ 05 triệu đồng trở lên, cơ sở kinh doanh căn cứ vào hợp đồng mua hàng hóa, dịch vụ bằng văn bản, hóa đơn GTGT và chứng từ thanh toán không dùng tiền mặt của hàng hóa, dịch vụ mua trả chậm, trả góp để khấu trừ thuế GTGT đầu vào.

- Trường hợp chưa có chứng từ thanh toán không dùng tiền mặt do chưa đến thời điểm thanh toán theo hợp đồng, phụ lục hợp đồng thì cơ sở kinh doanh vẫn được khấu trừ thuế GTGT đầu vào.

- Trường hợp đến thời điểm thanh toán theo hợp đồng, phụ lục hợp đồng, cơ sở kinh doanh không có chứng từ thanh toán không dùng tiền mặt thì cơ sở kinh doanh phải kê khai, điều chỉnh giảm số thuế GTGT đầu vào được khấu trừ đối với phần giá trị hàng hóa, dịch vụ không có chứng từ thanh toán không dùng tiền mặt vào kỳ tính thuế phát sinh nghĩa vụ thanh toán theo hợp đồng, phụ lục hợp đồng.

- Trường hợp giá trị hàng hóa, dịch vụ nhập khẩu từng lần có giá trị dưới 05 triệu đồng, hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới 05 triệu đồng theo giá đã có thuế GTGT và trường hợp cơ sở kinh doanh nhập khẩu hàng hóa là quà biếu, quà tặng, hàng mẫu không phải trả tiền của tổ chức, cá nhân ở nước ngoài thì không cần chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào.

- Trường hợp hàng hóa, dịch vụ mua vào phục vụ cho hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được ủy quyền cho cá nhân là người lao động của cơ sở kinh doanh thanh toán không dùng tiền mặt theo quy chế tài chính hoặc quy chế nội bộ của cơ sở kinh doanh, sau đó cơ sở kinh doanh thanh toán lại cho người lao động bằng hình thức thanh toán không dùng tiền mặt thì được khấu trừ thuế GTGT đầu vào.

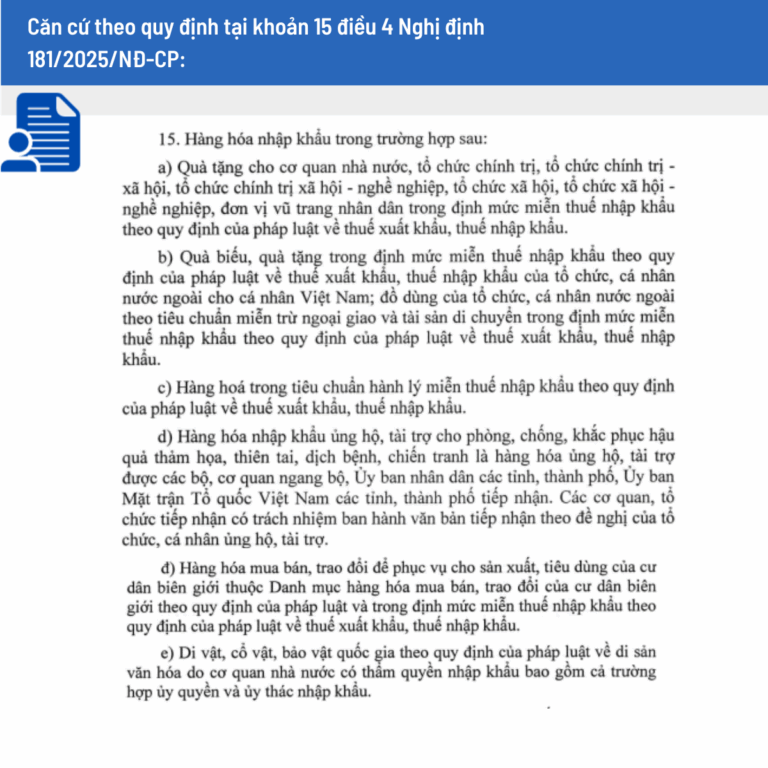

✅ Quy định chi tiết về đối tượng không chịu thuế

Căn cứ theo điều 4 Nghị định 181/2025/NĐ-CP nêu rõ đối tượng không chịu thuế thực hiện theo điều 5 Luật thuế giá trị gia tăng 2024 và quy định chi tiết các trường hợp không thuộc đối tượng chịu thuế GTGT, trong đó đối với hàng hóa nhập khẩu gồm:

✅ Giá tính thuế GTGT đối với hàng hóa, dịch vụ bán ra và hàng hóa nhập khẩu

Căn cứ theo quy định tại Điều 5 Nghị định 181/2025/NĐ-CP giá tính thuế đối với hàng hóa, dịch vụ bán ra và hàng hóa nhập khẩu như sau:

| Đối với hàng hóa, dịch vụ do cơ sở kinh doanh bán ra | Giá tính thuế là giá bán chưa có thuế giá trị gia tăng. |

| Đối với hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt | Giá tính thuế là giá bán đã có thuế tiêu thụ đặc biệt nhưng chưa có thuế giá trị gia tăng. |

| Đối với hàng hóa chịu thuế bảo vệ môi trường | Giá tính thuế là giá bán đã có thuế bảo vệ môi trường nhưng chưa có thuế giá trị gia tăng. |

| Đối với hàng hóa chịu thuế tiêu thụ đặc biệt và thuế bảo vệ môi trường | Giá tính thuế là giá bán đã có thuế tiêu thụ đặc biệt và thuế bảo vệ môi trường nhưng chưa có thuế giá trị gia tăng. |

Đối với hàng hóa nhập khẩu là trị giá tính thuế nhập khẩu theo quy định của pháp luật về thuế xuất khẩu, thuế nhập khẩu cộng với thuế nhập khẩu, cộng với các khoản thuế là thuế nhập khẩu bổ sung theo quy định của pháp luật về thuế xuất khẩu, thuế nhập khẩu và pháp luật về quản lý ngoại thương (nếu có), cộng với thuế tiêu thụ đặc biệt (nếu có) và cộng với thuế bảo vệ môi trường (nếu có).

-

- Trường hợp hàng hóa nhập khẩu được miễn thuế nhập khẩu thì giá tính thuế giá trị gia tăng là trị giá tính thuế nhập khẩu

- Trường hợp hàng hóa nhập khẩu được giảm thuế nhập khẩu thì giá tính thuế giá trị gia tăng là trị giá tính thuế nhập khẩu cộng (+) với thuế nhập khẩu xác định theo mức thuế phải nộp sau khi đã được giảm

- Trường hợp hàng hóa nhập khẩu thuộc đối tượng chịu thuế giá trị gia tăng và được miễn thuế nhập khẩu, sau đó thay đổi mục đích sử dụng dẫn đến phát sinh số thuế nhập khẩu phải nộp thì phải nộp thuế giá trị gia tăng bổ sung trên số tiền thuế nhập khẩu phải nộp.

3. Nghị định 181/2025/NĐ-CP thay thế và bãi bỏ các Nghị định nào quy định về thuế?

Căn cứ khoản 2 Điều 38 Nghị định 181/2025/NĐ-CP quy định Nghị định 181/2025/NĐ-CP thay thế các Nghị định sau:

|

Căn cứ khoản 3 Điều 38 Nghị định 181/2025/NĐ-CP quy định Nghị định 181/2025/NĐ-CP bãi bỏ các quy định tại:

|

Các trường hợp không áp dụng thuế suất 0% gồm:

|

LIÊN HỆ HOA NAM LOGISTICS

Công Ty TNHH Đầu Tư Thương mại & XNK Hoa Nam Logistics

- MST: 0110167925

- VPHN: Tầng 2 TTTM Mipec số 2 Long Biên 2 , Ngọc Lâm , Hà Nội

- Hotline: 1900.633.053

- Email: hoanamlogistics.com@gmail.com